差旅补助需要关注这几个涉税问题

最近有会员咨询给予出差人员的固定出差补贴是否要并入“工资薪金”代扣代缴个人所得税,以什么作为税前扣除的依据?

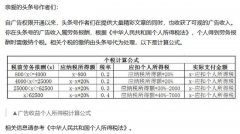

根据《征收个人所得税若干问题的规定》国税发〔1994〕89号

第二条第二项 关于工资薪金所得的征税问题。下列不属于工资薪金性质的补贴、津贴或者不属于纳税人本人工资、薪金所得项目的收入不征税:

1、独生子女补贴;

2、执行公务员工资制度未纳入基本工资总额的补贴,津贴差额和家属成员的副食品补贴;

3、托儿补助费;

4、差旅费津贴,误餐补助。

员工出差取得差旅费津贴是原则上是不需要并入工资薪金缴纳个人所得税的,差旅费津贴也不需要发票,直接填列在差旅费报销单里,一起做差旅费处理在企业所得税前扣除。在实务中各地执行标准不一致,如当地有具体的执行标准,企业可以按照规定自行制定制度按标准发放补助,只要是标准内的补助均可免征个人所得税。如当地没有具体的执行标准,需要咨询当地税务局如何执行。

如按当地规定的执行标准发放,差旅费津贴不属于工资、薪金性质,不征收个人所得税,会计账务处理时:

借:管理费用/销售费用等—差旅费

贷:库存现金/银行存款

差旅补助应注意以下几点:

1.公司必须制定差旅费报销制度和标准,明确每天出差的差旅补助标准,超过标准的不得税前扣除,超过当地规定标准的部分需交个人所得税。

2.企业为职工因公出差乘坐交通工具而购买的人身意外保险费支出,也属于差旅费,允许全额在企业所得税前扣除。

3.以差旅补助的名义变相向员工发放的各项补贴,这样的出差助没法享受免征个税优惠。

5.职工出差的住宿、交通及伙食费等费用以发票作为报销依据,差旅补助应填写出差补助报销单,注明出差天数、每天补助标准,在报销单上注明。

6.差旅补助可以作为费用在企业所得税税前扣除,但应能够提供证明其真实性的合法凭证。比如:有合法有效凭证,包括出差人姓名、时间、地点、内容、支付凭证等。

作者:张老师(中华会计网校财税专家)

本文是中华会计网校原创文章,转载请注明来自中华会计网校。