支付个人劳务报酬需要注意的9个问题

实务中不少企业存在临时用工问题,对于临时用工支付劳务报酬是否需要开具发票、是否需要预扣预缴个人所得税以及如何扣缴,发现不少企业和财务人员存在不少误区。下面结合实务工作体会谈谈以下需要注意的9个问题:

问题1:支付个人劳务报酬是否可以不开具发票。对这个问题记得自己曾经在微头条回答过网友的留言,有一个网友感到很惊讶,认为支付个人劳务报酬应该和支付工资薪金一样,无需开具发票。实际上这是一种误解,根据企业所得税税前扣除凭证管理办法的规定,除了500元以下零星支出可以不开具发票,自制付款凭证及银行转账记录就行了,其他情况按规定均应开具发票。

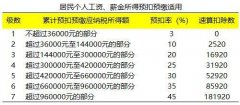

问题2:支付劳务报酬每次低于800元可以不用申报吗?回答自然是否定的,无论支付多少劳务报酬均需要进行个人所得税预扣预缴申报,即使每次低于800元也需要进行申报,只是这种情况在预扣预缴阶段预扣预缴个人所得税为零。

问题3:只要是支付给个人的报酬都应该开具劳务报酬发票吗?这也是实务中需要注意的问题,就是支付个人的报酬一定要注意区分性质。实务中特别容易混淆的就是经营所得与个人劳务报酬问题。比如实务中常见的建筑施工行业的包工头,收到的接受劳务方支付的报酬就属于经营所得,不能开具个人劳务报酬发票。

问题4:临时用工有多人一起工作支付的劳务报酬可以由一个人的名义开具吗。个人劳务报酬必须是独立的个人劳动,多个人一起从事的劳动报酬必须分开开具发票,不能以其中一个人的名义代开,这样有可能会虚增个人综合所得收入。这种情况还需要注意如果是多个人分别支付劳务报酬,应分别转入不同个人的银行账户。

问题5:支付劳务报酬的收入额是增值税含税收入额吗?这个问题要区分情况。如果按规定开具了增值税发票,计税收入额应该是不含增值税的收入额。如果是每次500元小额零星支出,这种情况如果按规定没有开具发票,因此也不存在不含税收入额的问题,直接按全额申报劳务报酬个人所得税。

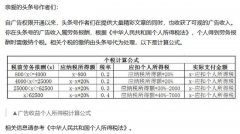

问题6:支付劳务报酬计算个人所得税直接用支付的不含税收入作为收入预扣预缴个人所得税吗?这种说法肯定是错误的,个人劳务报酬根据个人所得税法规定,应以收入减除20%的费用记入收入额缴纳个人所得税。如果每次收入额在4000元以下的,减除800元。如果超过4000元,则减除20%的费用记入收入额。

问题7:支付个人劳务报酬税务机关代开的发票,如果税务机关没有预扣预缴个人所得税,支付报酬单位可以不申报吗?支付劳务报酬税务机关在代开环节不预扣预缴个人所得税,应由支付单位预扣预缴个人所得税。

问题8:预扣预缴阶段减除的费用合计数一定与全年劳务报酬减除费用相等吗?这也是实务中发现的一些纳税人认识上的误区,认为劳务报酬平时计算的每次减除800元或者每次超过4000元减除费用合计一定与全年劳务报酬减除费用相等。实际上这是一种误解。全年劳务报酬减除金额是根据全年劳务报酬收入额进行计算的,很可能平时减除的劳务报酬费用大于全年劳务报酬合计金额计算可以减除的费用。比如某人每月获得1000元劳务报酬,预扣预缴阶段每月减除800元,全年合计就是9600元。而年度汇算清缴时劳务报酬合计为12000元,超过了4000元,按20%计算减除费用可以减除4800元,这种情况就小于平时预扣预缴减除的劳务报酬费用。

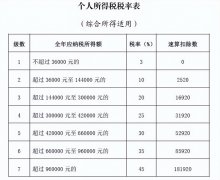

问题9:劳务报酬所得年度汇算一定会退税吗?不一定,实务中绝大多数取得劳务报酬的自然人都是退税,但是也有部分取得劳务报酬的个人需要补税。主要原因就是绝大多数个人工资薪金、劳务报酬、稿酬、特许权使用费所得适用税率均在20%以下,因此年度汇算一般会退税。不过对于高收入阶层,或者劳务报酬由于每月金额在4000元以下,预扣预缴阶段扣除费用超过全年合计金额计算应扣除的费用情况,很可能需要补缴税款。