个体工商户生产经营所得个人所得税怎么计算

个体工商户小王是一般纳税人,2018年8月底申报个人所得税累计取得生产经营所得100000元,假定该个体工商户2018年9月底累计取得生产经营所得120000元,2018年10月底累计取得生产经营所得150000元,2018年12月底累计取得生产经营所得240000元(前11月已纳税40000元)。该纳税人9月、10月、以及2018年度应纳个人所得税多少?

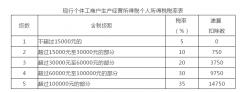

按照第9号主席令和《关于2018年第四季度个人所得税减除费用和税率适用问题的通知》(财税〔2018〕98号)文件规定,个体工商户自2018年10月1日后,按月取得的生产经营所得,业主减除费用按照5000元/月执行,前三季度减除费用按照3500元/月执行;税率按新《个人所得税法》“经营所得”税率表执行。因此:

一:9月属期应纳税额计算

应纳税所得额=(120000-3500*9)=88500元,税率30%,速算扣除数9750

应纳税额=累计应纳税所得*适用税率-速算扣除数=88500*30%-9750=16800元

二:10月属期应纳税额计算

按照财税〔2018〕98号)文件规定,应纳税所得额=(150000-3500*9-5000)=113500元。

应纳税款涉及两个税率和速算扣除数,需要分两次计算:

(一)按原税率表和月度权重计算前9个月配比税额

应纳税所得额113500元,税率35%,速算扣除数14750元

按原税率计算的应纳税额=113500*35%-14750=24975元

配比计算前9个月税款=按原税率计算的应纳税额*10月1日以前实际经营月份数÷累计实际经营月份数=24975*9/10=22477.50元

(二)按新税率表和月度权重计算后1个月配比税额

应纳税所得额113500元,税率20%,速算扣除数10500元

按新税率计算的应纳税额=113500*20%-10500=12200元

配比计算后1个月税款=按新税率计算的应纳税额*×10月1日以后实际经营月份数÷累计实际经营月份数=12200*1/10=1220元

综上:小王10月份属期应纳个人所得税=22477.50+1220=23697.50元,已纳16800元,应补缴6897.50元。

三:2018年度应纳税额计算

按照财税〔2018〕98号)文件规定,2018年度应纳税所得额=(240000-3500*9-5000*3)=193500元。

年度应纳税款,同样涉及两个税率和速算扣除数,需要分两次计算

(一)按原税率表和月度权重计算前9个月配比税额

应纳税所得额193500元,税率35%,速算扣除数14750元

按原税率计算的应纳税额=193500*35%-14750=52975元

配比计算前9个月税款=按原税率计算的应纳税额*10月1日以前实际经营月份数÷累计实际经营月份数=52975*9/12=39731.25元

(二)按新税率表和月度权重计算后3个月配比税额

应纳税所得额193500元,税率20%,速算扣除数10500元

按新税率计算的应纳税额=193500*20%-10500=28200元

配比计算后3个月税款=按新税率计算的应纳税额*×10月1日以后实际经营月份数÷累计实际经营月份数=28200*3/12=7050元

综上,小王年度应纳税额=39731.25+7050=46781.25元,已纳税40000,应补税6781.25元。