财产租赁所得的费用扣除标准和计算公式

财产租赁所得应纳税额的计算

(一)、征收对象

个人出租房屋、土地、设备、汽车等获得的所得。

1.个人取得的财产转租收入,属于“财产租赁所得”的征税范围。

2.房地产开发企业与商店购买者个人签订协议规定,房地产开发企业按优惠价格出售其开发的商店给购买者个人,但购买者个人在一定期限内必须将购买的商店无偿提供给房地产开发企业对外出租使用。对购买者个人少支出的购房价款,应视同个人财产租赁所得,按照“财产租赁所得”项目征收个人所得税。每次财产租赁所得的收入额,按照少支出的购房价款和协议规定的租赁月份数平均计算确定。

(二)、应纳税所得额

1.收入的确定:财产租赁所得,以1个月内取得的收入为一次。

2.扣除费用

个人出租财产取得的财产租赁收入,在计算缴纳个人所得税时,应依次扣除以下费用:

(1)财产租赁过程中缴纳的税费

纳税人在出租财产过程中缴纳的税金和教育费附加,可持完税(缴款)凭证,从其财产租赁收入中扣除。

(2)向出租方支付的租金

(3)由纳税人负担的该出租财产实际开支的修缮费用;

准予扣除能够提供有效、准确凭证,证明由纳税人负担的该出租财产实际开支的修缮费用。修缮费的扣除,以每次800元为限。一次扣除不完的,准予在下一次继续扣除,直到扣完为止。

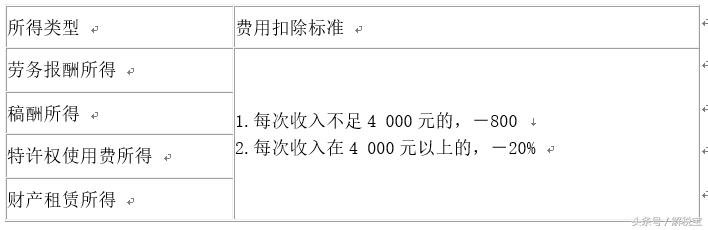

(4)税法规定的费用扣除标准

每次收入不超过4000元,定额减除费用800元;每次收入在4000元以上,定率减除20%的费用。

3.应纳税所得额的计算公式

(1)每次(月)收入不足4 000元的:

应纳税所得额=每次(月)收入额-准予扣除项目-修缮费(800元为限)-800元

(2)每次(月)收入在4 000元以上的:

应纳税所得额={每次(月)收入额-准予扣除项目-修缮费(800元为限)}×(1-20%)

(三)、应纳税额

一般适用税率为20%

出租房屋用于居住的适用税率10%

例:刘某于2013年1月将其自有的面积为150平方米的房屋按市场价出租给张某居住。刘某每月取得的租金收入2 500元,全年租金收入30000元。计算刘某全年租金收入应缴纳的个人所得税。(不考虑其他税费)

『正确答案』

(1)每月应纳税额=(2500-800)×10%=170(元)

(2)全年应纳税额=170×12=2040(元)

假定上例中,当年2月份因下水道堵塞找人修理,发生修理费用500元,有维修部门的正式收据,则2月份和全年的应纳税额为:

(1)2月份应纳税额=(2500-500-800)×10%=120(元)

(2)全年应纳税额=170×11+120=1990(元)