高温津贴的所得税怎么处理

高温津贴是指用人单位为了补偿职工在高温作业环境下的特殊或额外的劳动消耗津贴,是工资的组成部分。炎炎夏日,如果能收到单位发放的一笔高温津贴,心里也会有些许确幸,毕竟不是每个单位都能做到的,虽然各地相关部门都有自己的规定,但是有的单位确实没有执行。下面我们先看一下部分地区的相关规定,然后再看一下相关的所得税处理。

一、部分地区的相关规定

1、陕西省人力资源和社会保障厅关于做好2020年夏季防暑降温有关工作的通知

“二、严格执行高温天气室外露天作业时间规定

日最高气温达到40℃以上,应当停止当日室外露天作业;日最高气温达到37℃以上、40℃以下时,用人单位全天安排劳动者室外露天作业时间累计不得超过6小时,连续作业时间不得超过国家规定,且在气温最高时段3小时内不得安排室外露天作业;日最高气温达到35℃以上、37℃以下时,用人单位应当采取换班轮休等方式,缩短劳动者连续作业时间,并且不得安排室外露天作业劳动者加班。

三、认真执行高温津贴发放规定

用人单位安排劳动者在35℃以上高温天气从事室外露天作业以及不能采取有效措施将工作场所温度降低到33℃以下的,应当向劳动者发放高温津贴,标准为每人每天25元,发放时间为每年6月1日至9月30日。高温津贴由劳动者所在单位负担,纳入工资总额,不包括在最低工资标准范围内。”

2、《关于做好高温津贴支付有关工作的通知》(苏人社发〔2018〕113号)

“一、适用条件

用人单位安排劳动者在35℃以上(含35℃)高温天气从事室外露天作业以及不能采取有效措施将工作场所温度降低到33℃以下(不含33℃)的,应当向劳动者发放高温津贴。

高温天气依据用人单位用工所在地设区市以上气象主管部门所属气象台向公众发布的气温确定。

二、支付标准

我省高温津贴标准从2018年6月1日起调整为每月300元,支付时间为4个月(6月、7月、8月、9月)。用人单位支付的高温津贴,纳入工资总额,按照规定税前扣除。

劳动者正常工作时间工资及国家规定的最低工资标准不包含高温津贴,用人单位不得因发放高温津贴而降低劳动者工资,用人单位提供的防暑降温饮料、药品等劳动保护用品费用不得冲抵高温津贴。

三、支付办法

人单位原则上按月计发劳动者高温津贴。”

二、发放高温津贴的所得税处理。

1、个人所得税的处理

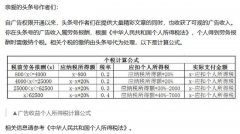

依据《个人所得税法实施条例》规定:“工资、薪金所得,是指个人因任职或者受雇而取得的工资、薪金、奖金、年终加薪、劳动分红、津贴、补贴以及与任职或者受雇有关的其他所得”。

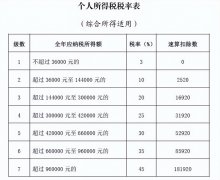

《个人所得税法》第二条规定:“居民个人取得前款第一项至第四项所得(工资薪金所得、劳务报酬所得、稿酬所得、特许权使用费所得,以下称综合所得),按纳税年度合并计算个人所得税”。

而且,在安监总安健〔2012〕89号《防暑降温措施管理办法》中也明确要求将向劳动者发放高温津贴,纳入工资总额。

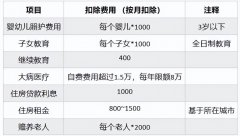

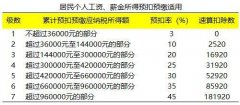

因此,对于单位给高温作业人员发放的高温津贴,应该并入职工当月工资薪金所得,按照累计预扣法计算预扣个人所得税款。

在实务中,多个地方税局也给予了解答,参考如下:

(1)湖南

(2)陇南

(3)芜湖

(4)吉林

2、企业所得税处理

《企业所得税法》第八条规定:企业实际发生的与取得收入有关的、合理的支出,包括成本、费用、税金、损失和其他支出,准予在计算应纳税所得额时扣除。

《企业所得税法实施条例》第三十四条规定:企业发生的合理的工资、薪金支出,准予扣除。前款所称工资、薪金,是指企业每一纳税年度支付给在本企业任职或者受雇的员工的所有现金形式或者非现金形式的劳动报酬,包括基本工资、奖金、津贴、补贴、年终加薪、加班工资,以及与员工任职或者受雇有关的其他支出。

因此,对于单位给高温作业人员发放的高温津贴,在企业所得税方面,作为工资薪金支出,可以全额据实扣除。

作者:老顾(中华会计网校财税专家)