个人劳务报酬与经营所得的识别分析与涉税注意事项

实务中个人劳务报酬与经营所得如何区分,很多企业财务人员一直比较困惑。下面就劳务报酬所得与经营所得如何区分及需要注意的事项分享交流如下:

一、劳务报酬与经营所得个人所得税政策规定有哪些?

《个人所得税法实施条例》第六条第(二)规定,“劳务报酬所得,是指个人从事劳务取得的所得,包括从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、翻译、审稿、书画、雕刻、影视、录音、录像、演出、表演、广告、展览、技术服务、介绍服务、经纪服务、代办服务以及其他劳务取得的所得。”

《个人所得税法实施条例》第六条第(五)规定,关于经营所得:

1.个体工商户从事生产、经营活动取得的所得,个人独资企业投资人、合伙企业的个人合伙人来源于境内注册的个人独资企业、合伙企业生产、经营的所得;

2.个人依法从事办学、医疗、咨询以及其他有偿服务活动取得的所得;

3.个人对企业、事业单位承包经营、承租经营以及转包、转租取得的所得;

4.个人从事其他生产、经营活动取得的所得。

二、劳务报酬所得与经营所得究竟该如何区分呢?

实际上经营所得中个人依法从事办学、医疗、咨询以及其他有偿服务活动取得的所得和个人从事其他生产、经营活动取得的所得与劳务报酬所得实务中如何区分很多财务人员比较困惑,认为与劳务报酬与很多相似性。特别是劳务报酬所得与经营所得都列举了“咨询”这一内容。

从个人所得税法实施条例规定我们可以发现,经营所得与劳务报酬所得有一个区分就是经营所得有相对稳定的经营地点和积极主动公开获取报酬的特点。如条例规定:个人依法从事办学、医疗、咨询以及其他有偿服务活动取得的所得。劳务报酬所得具有提供劳务活动地点一般比较灵活,与雇主也没有稳定的雇佣关系,获取报酬的对象主要是大量灵活就业人员和兼职取酬人员,另外劳务报酬一般情况下都是独立的个人劳动。一般情况下除税法明确列举的情况,独立的个人劳务应该属于劳务报酬,如果是团队性活动,应该属于经营所得,不过这种情况应该成立个体工商户或者公司,否则以自然人名义开具发票并由自然人收款,目前除建安劳务,一般会认定为劳务报酬所得。

三、劳务报酬与经营所得个人所得税政策差异有哪些?

从目前个人所得税政策规定看,主要有以下几个方面差异:

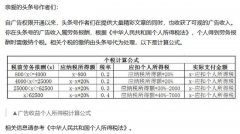

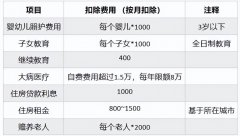

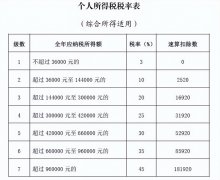

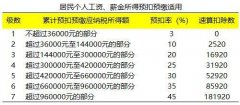

一是税率不同。劳务报酬——劳务报酬归入综合所得,按照3%~45%超额累进税率按年计算缴纳个税。经营所得——按照5%~35%超额累进税率计算缴纳个税。

二是缴纳模式不同。劳务报酬——劳务报酬按照20%~40%的预扣率,由支付方预扣税款,年末同其他综合所得一起汇算清缴。经营所得——纳税人取得经营所得,按年计算个人所得税,由纳税人在月度或季度终了后15日内向税务机关报送纳税申报表,并预缴税款;在取得所得的次年3月31日前办理汇算清缴。

三是扣缴义务不同。劳务报酬支付方有扣缴义务。经营所得由纳税人自行申报。

四、劳务报酬与经营所得需要注意的涉税风险

由于劳务报酬与经营所得税负差异很大,同时一些地方税务机关对个人经营所得采取核定征收率的办法,导致两者之间税负差异很大。有的纳税人为了降低税负,故意混淆收入性质,将劳务报酬所得按经营所得进行申报。实际上这种情况作为支付方财务人员一定要注意准确区分收入是劳务报酬所得还是经营所得,并按规定取得与实际经营业务一致的发票,否则如果故意或者错误将劳务报酬所得按经营所得处理,未依法预扣预缴个人所得税。根据征管法规定,对扣缴义务人可以处50%以上3倍以下罚款。另外企业所得税如果取得不符合规定的发票,企业所得税也不允许税前扣除。实务中如果遇到劳务报酬与经营所得难以区分的,建议及时与主管税务机关沟通,避免不必要的损失。