教你如何合理避税 能省不少钱

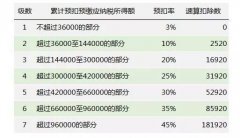

每名纳税人,每年享有一次年终奖计税机会,即用年终奖总额除以12个月的商数去匹配税率区间,再用速算法得出年终奖应缴纳的个税。

在每个税档的临界值处,会存在“年终奖雷区”,简单来说就是多发1元钱,却要多缴纳几千元甚至几万元个税。

新政策下,3%税档平均月度上限金额为3000元,10%税档平均月度上限金额为12000元。

举个栗子,小陈发放年终奖36000元,小贺发放年终奖36001元。小陈缴纳个税36000*0.03=1080元,小贺缴纳个税=36001*0.1-210=3390.1,小贺看似多发1元钱,实际却多缴税2310.1元。这就是“年终奖雷区”。

作为普通纳税者,大多人不清楚个税是怎么计算出来的。

要避免“年终奖雷区”,更多的要靠企业薪酬核算人员去研究,并采用合理避税方法。上述例子,应把小贺年终奖的36000元采取一次性奖金计税,把另外1元采用正常月度奖金去计税,瞬间为员工节税2000多元。

用数学公式找到3%、10%两个税档间的平衡点。假设年终奖金额为A,除以12的商数在3000-12000之间。(超出3%上限后,多发金额等于多纳税金额)

( A*0.1-210)-36000*0.03=A-36000

求得平衡点金额A=38566.67,此时,超过3%税档临界值36000元的2566.67元,多发金额正好等于多缴纳个税金额。

平衡点提供了躲避“年终奖雷区”的指导性数据。

新政策下,个税金额是按照年度总收入来计算,月度收入无论如何分配,都无法产生避税的作用。

所以,除了合理分配好专项附加免除额度外,科学核算年终奖成为合理避税的关键。

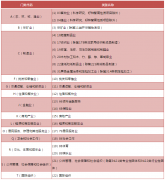

例1

小君不符合专项附加扣除条件(全年免税额度为6万),扣除社保个人缴费后,1-12月工资收入5万元,12月底年终奖收入3.6万元。

如直接核算年终奖,全年总个税=0+3.6w*0.03=1080元。

采用优化方案,将年终奖分为1万元和2.6万元,全年总个税=0+2.6w*0.03=780元。

个税下降了28%。

优化关键在于,充分利用正常工资收入所在低税率区间的免税额度。

例2

老王专项附加扣除免税额度4.8万/年(全年免税额度为10.8万),扣除社保个人缴费后,1-12月工资收入15万元,12月底年终奖收入5万元。

如直接核算年终奖,全年总个税=3.6w*0.03+0.6w*0.1+(5w*0.1-210)=6470元。

采用优化方案,将年终奖分为1.4万元和3.6万元,全年总个税=3.6w*0.03+(0.6w+1.4w)*0.1+(3.6w*0.03)=4160元。

个税下降了36%。

优化关键在于,通过年终奖分成2笔核算,合理避开了“年终奖雷区”。

例3

老张专项附加扣除免税额度1.2万/年(全年免税额度为7.2万),扣除社保个人缴费后,1-12月工资收入26万元,12月底年终奖收入10万元。

如直接核算年终奖,全年总个税=3.6w*0.03+10.8w*0.1+4.4w*0.2+(10w*0.1-210)=30470元。

机械性的采用例2优化方案,将年终奖分为6.4万元和3.6万元,全年总个税=3.6w*0.03+10.8w*0.1+(4.4w+6.4w)*0.2+(3.6w*0.03)=34560元。

个税不降,反而增加了13%!

优化失败的原因是,对税率区间和“年终奖雷区”理解不透彻,单纯考虑把年终奖分为2笔,虽利用到了3%税率区间,却使原先处于10%年终奖税率区间的收入进入到20%正常收入税率区间,造成个税的增加。

通过以上实例,得到新政策下个税合理避税的操作方法:

综合考虑年终奖所在税率区间和正常收入已达到的税率区间,结合对“年终奖雷区”的回避,得到最优化的合理避税方案。

企业通过分析研究,采用合理避税法后,让员工直接受益,特别是对企业高管,高级职业经理人等高收入阶层而言,合理避税的效果更是十分显著。

为便于合理避税,企业可在薪酬设计时,直接优化到位。

最优薪酬设计示例:

某IT业高管不享受专项附加扣除,缴纳社保个人部分后,年收入100万元。

方案一:7.1w/月*12+14.4w年终奖。全年总个税=(85.6w-6w)*0.35-85920+(14.4w*0.1-210)=206870元。

方案二:5.8w/月*12+30w年终奖。全年总个税=(70w-6w)*0.3-52920+(30w*0.2-1410)=197670元。

方案三:4.8w/月*12+42w年终奖。全年总个税=(58w-6w)*0.3-52920+(42w*0.25-2660)=205420元。

方案四:2.8w/月*12+66w年终奖。全年总个税=(34w-6w)*0.2-16920+(66w*0.3-4410)=232670元。

方案二相比方案四,为个人直接增加3.5万元到账收入!

由此看来,新政策下,对个税合理避税的研究很有必要,也有意义,将让纳税人受益匪浅。