实习生实习期间要交税吗?

每年7、8月暑假期间许多单位会来不少新面孔,他们大多是前来实习的学生。短短个把两个月实习生学到了经验,公司增加了不少相对廉价的劳动力,皆大欢喜。可是财务人员不开心,给实习生报税可是个麻烦事。下面给大家解答一系列的问题。

第一个问题:实习生实习是否一定要签订劳动合同?

根据劳动部关于印发《关于贯彻执行〈中华人民共和国劳动法〉若干问题的意见》的通知第十二条在校生利用业余时间勤工助学,不视为就业,未建立劳动关系,可以不签订劳动合同。

除此之外,实习人员实习目的在于从工作中增强从事这些专业工作的熟练度。用人单位应签订劳动合同并按照实习人员实际工作情况向其支付劳动报酬。

另一类是实习人员出于教学需要在单位进行社会实践的行为,如大学生的毕业实习。实习的目的在于让学生接触社会,实践自己在书本上学到的理论知识,这类实习人员一般与用人单位不建立劳动关系,

因此实习生实习不一定要签订劳动合同。

第二个问题:是否必须签订了劳动合同才能在税收上作为工资、薪金处理?

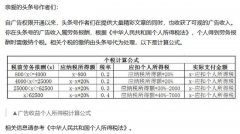

个人所得税按照“工资、薪金所得”还是“劳务报酬”纳税,区别在于是否存在任职、受雇关系。

《国家税务总局关于企业工资薪金及职工福利费扣除问题的通知》(国税函〔2009〕3号)规定:税务机关在对工资薪金进行合理性确认时,可按以下原则掌握:(一)企业制订了较为规范的员工工资薪金制度;(二)企业所制订的工资薪金制度符合行业及地区水平;(三)企业在一定时期所发放的工资薪金是相对固定的,工资薪金的调整是有序进行的;(四)企业对实际发放的工资薪金,已依法履行了代扣代缴个人所得税义务。(五)有关工资薪金的安排,不以减少或逃避税款为目的。

因此“工资、薪金”的合理性只要满足上述五个条件,并没有把是否签订劳动合同作为合理性的要求,事实上实习生为企业工作是事实上的雇佣关系,而雇佣关系的存废,也不以是否签订《劳动合同》为绝对标准。

第三个问题:实习生取得个人所得按照什么税目纳税?

答案是按照“工资、薪金”所得纳税。

理由:

1.实习生与单位存在事实上的雇佣关系,工资薪金的合理性确认只需满足上述五个条件,不以是否签订《劳动合同》为绝对标准。

2.《关于企业所得税应纳税所得额若干税务处理问题的公告》(国家税务总局公告2012年第15号)中就季节工、临时工等费用税前扣除问题做出明确:企业因雇用季节工、临时工、实习生、返聘离退休人员以及接受外部劳务派遣用工所实际发生的费用,应区分为工资薪金支出和职工福利费支出,并按《企业所得税法》规定在企业所得税前扣除。尽管个税没有明确,但是在企业所得税中对实习生所得进行了明确。

根据国税函[2002]146号 国家税务总局关于个人所得税若干业务问题的批复第四条关于在校学生参与勤工俭学活动取得的收入征收个人所得税的问题“在校学生因参与勤工俭学活动(包括参与学校组织的勤工俭学活动)而取得属于个人所得税法规定的应税项目的所得,应依法缴纳个人所得税。

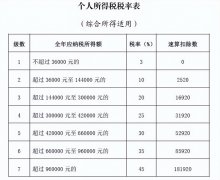

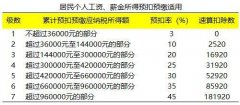

因此,我们可以得出结论:实习生实习期间取得的个人所得应当按照“工资、薪金”所得缴纳个人所得税。